多次賠付重疾險,即對保障范圍內的重大疾病至少2次或以上的重疾險。隨著重疾發(fā)生率及治愈率不斷提高,人們對多次罹患重疾的擔憂,使多次賠付重疾險受到很多人的關注。

其實,多次賠付

重疾險價格普遍較高,并不是我們優(yōu)先推薦的產(chǎn)品。買重疾險最重要的是保額充足,重疾一般都是很嚴重的疾病,如果第一次賠償都無法保證有足夠的錢,得到有效的治療撐過去,哪里還有第二次理賠的機會?所以,建議大多數(shù)第一次接觸保險的人:首選單次賠付的、定期的消費型保險,把全家人的保額都做夠。

既然如此,是不是多次賠付重疾險不值得買?肯定不是!如果預算充裕,買到足夠的保額毫無壓力,或者以往有多個病種的家族病史,那么,來呀,讀完本文去買多次賠付重疾險吧!

*多次賠付與單次賠付重疾險的核心差別

*多次賠付重疾險產(chǎn)品如何選

*哪款多次賠付重疾險是性價比之王

多次賠付與單次賠付重疾險核心差別

* 首先明確一點,輕癥、中癥多次賠付的保險并不是多次賠付重疾險,只有重大疾病可以賠付多次才叫重疾險。

單次賠付重疾險,第一次重疾賠付保額后,整個保險合同就會終止。

多次賠付的重疾險,在第一次重疾理賠后,保險合同里的其他保障責任,比如中癥、輕癥、身故(如果有的話),都會終止掉,但是重疾保障還會繼續(xù),符合理賠條件可以再賠。

這就意味著,如果投保的是單次賠付重疾險,存在的風險就是理賠之后就買不到保險了。即使是甲狀腺癌這樣生存率極高的疾病,如果想再買重疾險也很難,沒有

保險公司會接受得過重疾的人投保。如果買多次賠付重疾險,會在一定程度上避免這種尷尬。

* 多次賠付重疾險如何選 *如何判斷一款多次賠付重疾險的價值高低呢?是賠付次數(shù)越多越好嗎?并不是。既然買的是“多次賠付”重疾險,那肯定是下一次得重疾時越容易獲賠越好,怎樣才能更容易獲賠呢?

最理想的是,重大疾病不分組,只要不是同個病種就能理賠。當然,這種是容易獲得理賠,同時也意味著保費可能會比較貴。

保險公司為了控制多次賠付的概率,通常會將重大疾病分為多組,同一組病癥只有一個理賠名額。比如合同中約定保障100種重疾,有的產(chǎn)品分為3組,有的產(chǎn)品分為4組。每組重疾,只理賠一次,理賠后這組里面包含的重疾病種就都會失效。如果下次得了重疾,必須是屬于其他組的重疾才可以理賠。換句話說,對于病種分組的重疾險,即便發(fā)生了多次重大疾病,如果在同一分組,也無法得到多次賠付。要想獲得多次賠付,必須保證被保人每次所患的重大疾病位于不同的組別。

那么,怎么分組對我們最有利呢?首先,理賠率高的6種核心重疾(占重疾理賠率的80%以上),分組越多越好,尤其是惡性腫瘤,占重疾理賠率65%以上,最好單獨分組;其次,對于病因具有強關聯(lián)性的重疾,盡量分組均勻,在不同的組別。患重疾,會導致人體同一系統(tǒng)或關聯(lián)緊密的系統(tǒng),再患重疾的可能性提升,如果放在不同組別,會提高賠付的可能性。

綜上,我們可以得出結論,重疾分組的價值依次為:重疾不分組>惡性腫瘤單獨分組且重疾分組多>重疾分組少或惡性腫瘤不單獨分組。

* 多次賠付重疾險性價比之王 *目前市場上,對“多次賠付重疾險性價比之王”稱號當之無愧的,恐怕只有2018年年底

百年人壽在開心保推出康惠保多倍版——一款消費型多次賠付重疾險。最大特點是重疾不分組,且擊穿同類產(chǎn)品市場底價。

有些客戶可能心生疑慮:為什么很多大v在微信公眾號怎么都沒推薦呢?也許你更應該想想,某些你深信不疑的大V,他們的立場是絕對客觀中立的嗎?如果只是看某些大V的產(chǎn)品推薦,確定能打破信息壟斷嗎?個中原因不便多言。下面我們只擺事實,相信大家自有判斷。

重疾險分消費型保險和返還型保險,下文我們將把康惠保多倍版,與其他消費型重疾險、

返還型重疾險的多次賠付產(chǎn)品分別做比較分析。

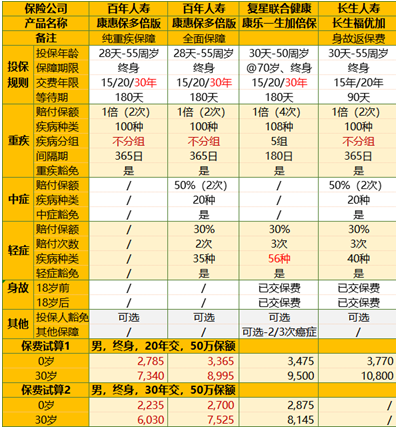

(1)與其他消費型多次賠付重疾險對比分析目前市場上的消費型多次賠付重疾險產(chǎn)品共三款:康惠保多倍版、康樂一生加倍保、長生福優(yōu)加(身故返保費)。

①先看對多次賠付影響最大的因素——重疾分組。顯然,康惠保多倍版與長生福優(yōu)加重疾不分組更優(yōu)秀。

康樂一生加倍保,重疾分5組可賠4次。其中,6種核心重疾分為四組:第1組,惡性腫瘤;第2組,重大器官移植術及造血干細胞移植術、終末期腎病;第3組,急性心肌梗塞、冠狀動脈搭橋術;第4組,腦中風后遺癥。

雖然惡性腫瘤單獨分組,而且組別相對較多,但是與不分組重疾險相比,康樂一生加倍保保障還是稍顯遜色。

②輕癥(及中癥)保障:總的來說,康惠保多倍版較為全面,也沒有明顯的缺陷;長生福優(yōu)加在(腦血管疾病)腦中風方面保障更友好,但是缺少較小面積Ⅲ度燒傷;康樂一生加倍保病種較為全面,但是沒有中癥,賠付比例方面競爭力稍顯不足。

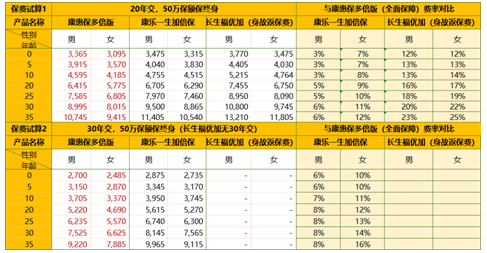

三款產(chǎn)品輕癥賠付比例皆為30%,中癥賠付比例為50%,康惠保多倍版中癥2次、輕癥2次合計可賠4次,康樂一生加倍保(無中癥)輕癥可賠3次,長生福優(yōu)加中癥2次、輕癥3次合計5次。賠付次數(shù)實質差別不大。

三款產(chǎn)品對于常見高發(fā)輕癥病種的保障范圍(如下圖所示),保障病種都比較全面,各有優(yōu)劣:康惠保多倍版對輕癥病種皆有保障;而長生福優(yōu)加在輕度腦中風方面更為友好,不僅中癥有保障,還將擴展保障更為輕微的腦中風(無后遺癥限制),缺點是不保較小面積Ⅲ度燒傷;至于康樂一生加倍保,高發(fā)病種也都覆蓋到了。

③保費價格水平:在保障責任同為重疾、中癥(如果有)、輕癥的情況下,康惠保多倍版價格最優(yōu),康樂一生加倍保與長生福優(yōu)加皆比康惠保多倍版貴。

如下表所示,康樂一生加倍保20年比康惠保多倍版貴3%-12%,30年交貴6%-16%;長生福優(yōu)加20年交比康惠保多倍版貴12%-25%。

另外,康惠保多倍版可以選擇投保純重疾(產(chǎn)品沒有該選項),費率水平會更低,適合追求多次賠付、極致性價比的客戶選擇。

綜合上述保障責任及保費價格因素,康惠保多倍版在消費型多次賠付重疾險中,是名副其實的性價比之王。

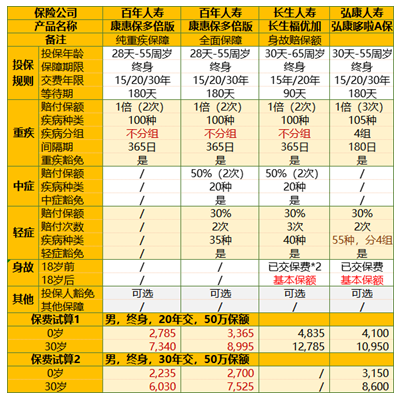

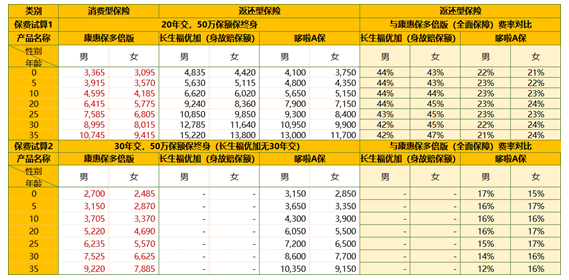

(2)與返還型多次賠付重疾險產(chǎn)品對比分析目前市場上的返還型多次賠付重疾險產(chǎn)品較多,我們選擇了兩款性價比較高的代表性產(chǎn)品哆啦a保、長生福優(yōu)加(身故賠保額),通過對比我們對康惠保多倍版將有一個更清晰的認識。

①重疾分組:康惠保多倍版優(yōu)勢依然。弘康哆啦a保重大疾病分為4組,且惡性腫瘤非單獨分組(第1組,惡性腫瘤、重大器官移植術或造血干細胞移植術;第2組,腦中風后遺癥;第3組,急性心肌梗塞、冠狀動脈搭橋術;第4組,終末期腎病),顯然不如其他兩款產(chǎn)品。

②輕癥(及中癥)保障:哆啦a保對噶發(fā)病種都有覆蓋,但是沒有中癥,導致部分病種賠付比例沒有優(yōu)勢。康惠保多倍版競爭力依然。

③保費價格水平:長生福優(yōu)加(身故賠保額)比康惠保多倍版保費40%以上,哆啦A保比康惠保多倍版20年交貴20%以上,30年交貴15%左右。

可能單純的這么比,很多人會覺得一個消費型保險,一個返還型保險,沒有可比性。

那么,我們換個角度,從“保險姓保”的理念出發(fā),對于家庭收入主要來源的成人來說,我們投保康惠保多倍版,一般需要搭配定期壽險,我們以30歲男性為例,如果買50萬康惠保多倍版(全面保障版30年交)+100萬大麥定壽(30年交保至60歲),合計保費支出7525元(見上表)+1510元(見下圖)=9035元,重疾和壽險保額大致都能滿足其實際需求。如果單純投保哆啦a保或者長生福優(yōu)加,不管是保額還是人生重大責任期的賠付次數(shù),可能都是遠遠不夠的,但保費支出卻更高。康惠保多倍版依然獨具優(yōu)勢。

![]()