網上很多人質疑相互保險的真實性。雖然是互聯網“大廠”出品,然而用近期網絡互助平臺幾家頭部企業的發展態勢,比對網絡上熱度不減反沸的陣陣輿論,廣大吃瓜群眾和投保人難免心存疑惑,也許只有保險業“圈內人”才能洞若觀火。相互保險是真的嗎?先上結論,真的沒錯,只是負面消息的出現,指向的是其更深層次,本文分析。

一、什么是相互保險?

通常,說到相互保險是指相互寶,是由螞蟻會員(北京)網絡技術服務有限公司作為發起者和組織者為會員提供的一個網絡互助計劃,相互寶,大病互助計劃最為引人關注。

相互保險這類網絡互助計劃的主要理念是“一人生病,多人分攤”,參團人員多,即使需要給付多達幾十萬的大病資金,分攤到每人頭上也就幾元錢。

因此,10余年前相互保險等網絡互助計劃的星星之火,發展迅速,同時吸引了美團、水滴、百度、阿里等互聯網巨頭入局。

二、近一年以來相互保險發生了什么?

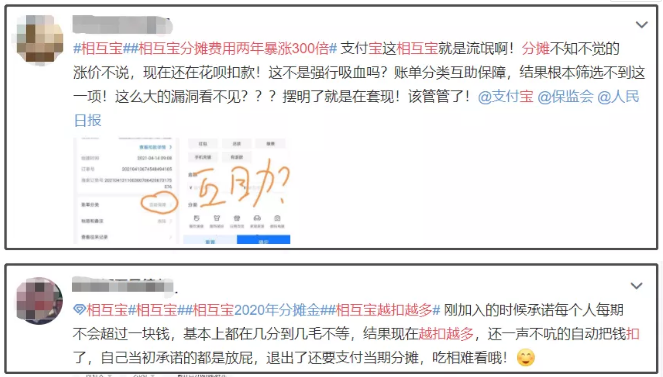

相互保險拒賠、濫賠、分攤金額上漲、保障條款說調就調,引發一輪又一輪的退保風波,每一項都讓網絡互助保險沖上熱搜,陷入輿論旋渦。

再看除相互寶之外的網絡互助平臺本身,水滴、美團等2/3/4名相繼關停,退銀保監會頻頻點名各個互助平臺無牌經營,新聞依舊不斷。

從新事物發展的角度說,這一連串事件的發生有情有可原的部分,然而這一系列沒辦法令人產生疑慮的操作,可能很難單憑眾人拾柴的“初心”就能一朝解決。

舉2個例子:

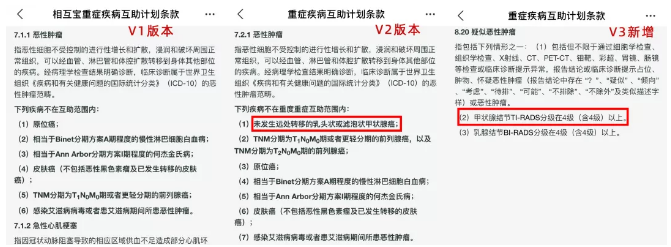

事件1:相互寶甲狀腺癌賠付反復修改事件。

原本理賠30萬的保障責任,改為5萬,最后直接不賠。

事件2:每期的分攤金都不同,越來越高

分攤人數與金額

二、好事為啥變壞事?相互保險爭議不斷究竟因為什么?

同樣是應對健康風險,用保險業的發展對照相互寶等網絡互助計劃更引人深思——精算體系、責任準備金、監管、償付能力等多維度的監管和評估,每個評估維度都在保障整個鏈條最弱勢的群體——被保險人。同時,若逐條對比,精算體系等比對因子都直指網絡互助計劃的四個“硬傷”。

1. 互助計劃無保險牌照,無牌經營,風險管理不科學;

2. 受助人信息調查標準不清晰,容易黑箱操作;

3. 預收費機制形成巨大資金池,缺乏金融監管,容易引發金融風險。

4.理賠異議處理規則不完善:商業保險理賠出現異議可協商、投訴或起訴,而相互保險啟動賠審團的規則,不夠權威。

三、相互保險會變“好”嗎?

輿論聲討之余,對于相互寶我們始終沒辦法否認,這網絡互助計劃本身是一項利好民生的公益善舉,出發點好,不僅低門檻、性價比高,填補了很多人商業保險和醫保之間的空白,尤其是為中低收入人群在醫保之外增加了一層保障。

但是,若果真如網絡所言,互助保險打著互助的名義干保險、金融業務,手里掌握了百萬級以上用戶信息和資金,一旦跑路,那么用戶的權益、經濟受損,勢必造成惡劣影響,到時,引發的社會影響更加難以想象。

事已至此,作為普通人,我們只能但愿相互保險能正向發展,而且這踩過的坑不要由消費者和廣大投保人來填。

四、重大疾病等健康保障本身的痛點

說回重點,事件能如此發酵,也間接證明重大大病保障對于我們普通人來講,太重要了,幾乎可以用“扼住了命運喉嚨”來形容,如果罹患重病是健康問題的冰山一角,那么“因病致貧”便是冰山之下的悲劇故事了。

(醫保商業保險等)

因此,作為保險從業者,小助手想說,對于每個家庭來說,對抗大病風險,單一保障實在不足以擔此重任。科學的講,醫保+商業保險(重疾險劃重點)+互助,才是更恰當的配置思路。

風險不知如何轉移?預算有限不知買啥保險最合適?專業顧問量身定制保障方案,0元,最高能幫您節省70%預算!

您的信息僅供預約咨詢所用,不泄露至

任何第三方或用于其他用途。

![]()

正品保險

國家金融監督快捷投保

全方位一鍵對比省心服務

電子保單快捷變更安全可靠

7x24小時客服不間斷品牌實力

12年 1000萬用戶選擇